장기존속 한계기업 10곳 중 1곳만 정상기업으로 회복

“규모·업종 따라 현금흐름 달라···개별 검토 후 정책 실시해야”

7년 이상 영업이익으로 이자 비용도 감당하지 못하는 ‘장기존속 한계기업’이 900곳을 넘는 것으로 조사됐다.

26일 한국은행이 발표한 금융안정보고서에 실린 ‘장기존속 한계기업 현황·특징 보고서’에 따르면 지난해 말 기준 한계기업은 3903개로, 전체 외부감사 대상 비금융법인(외감기업)의 15.5%에 달했다.

한계기업은 이자보상배율(영업이익/이자 비용)이 3년 연속 1 미만인 기업을 뜻한다.

이 가운데 5년 이상 한계기업으로 분류된 ‘장기존속 한계기업’은 903개사로 집계됐다. 전체 한계기업의 23.1%에 해당한다.

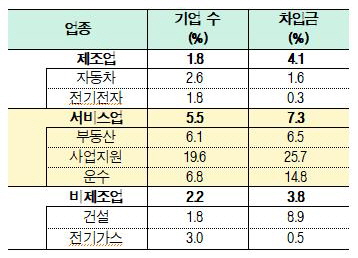

규모별로는 자산 1000억원 이상 1조원 미만 중견기업에서, 업종별<표>로는 부동산, 운수(항공·해운 포함), 사업지원 등 서비스업에서 장기존속 한계기업 비중이 상대적으로 높았다.

지난해 장기존속 한계기업의 부실 위험(중위값 기준)은 5.67%로, 외감기업과 한계기업의 부실위험(0.88%, 3.26%)을 크게 웃돌았다.

또한 기업의 취약 상태(이자보상배율 1 미만) 지속 기간이 길어질수록 1년 후 해당 기업이 정상기업(이자보상배율 1 이상)으로 회복되는 비율은 점차 낮아졌다.

지난 2021년 신규 취약 기업(취약 1년)의 36.6%, 신규 한계기업(취약 3년)의 22.6%가 지난해 정상기업으로 회복됐다.

반면 장기존속 한계기업(취약 7년 이상)은 9.9%만 정상기업으로 회복된 것으로 나타났다.

지난해 말 장기존속 한계기업의 평균 자산은 1291억3000만원, 매출은 648억6000만원으로 비한계기업의 0.67배, 0.4배에 불과했다.

반면 부채(1127억1000만원), 차입금(645억2000만원), 이자 비용(35억3000만원)은 각각 비한계기업의 1.23배, 1.47배, 2.32배인 것으로 나타났다.

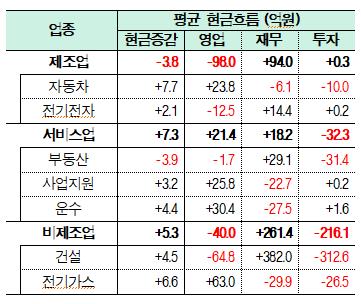

현금흐름 측면에서도 장기존속 한계기업은 차입 등 재무 활동을 통해 조달한 현금을 영업손실 보전과 투자에 활용한 것으로 분석됐다.

보고서에 따르면 장기존속 한계기업은 자산 규모, 업종에 따라 현금흐름 양상에 차이를 보였다.

규모별로 보면 중견·대기업(자산 1000억원 이상)은 차입을 확대해 영업손실을 보전했지만, 중소기업들(1000억원 미만)은 주로 자산 매각 등을 통해 대응했다.

특히 자산 1조원 이상의 장기존속 한계기업은 영업손실 상태가 지속되는 가운데서도 대규모 차입을 통해 투자를 확대하는 모습을 보였다.

업종별<표>로는 부동산업 장기존속 한계기업은 영업현금흐름 수지가 크게 악화하지 않는 수준에서 차입을 통한 투자활동을 지속하는 것으로 나타났다.

운수·사업지원 장기존속 한계기업은 영업흑자에도 높은 이자 부담으로 인해 한계기업 상태가 이어지는 가운데, 차입금 축소를 통해 이자 부담을 줄이는 방식으로 대응했다.

한은은 “자산규모, 산업에 따라 장기존속 한계기업 간에도 부실 위험 등 건전성에 상당한 차이가 존재하는 것으로 나타났다”며 “부실기업에 대한 구조조정, 취약 기업에 대한 금융지원 등과 같은 정책을 판단하고 실시할 때 한계기업 여부뿐 아니라 개별 기업의 재무 건전성, 자산규모, 산업 특성 등을 함께 검토해야 한다”고 강조했다. /연합